Markedsoverblik Uge 26 - Fibo Invest

I løbet af uge 26 oplevede vi en negativ udvikling på markedet. De fleste store indeks lukkede med lavere kurser. Biden og Trump holdt deres første valgkamp, hvor Trump ifølge de store medier klarede sig markant bedre end Biden. De nyeste analyser viser, at der er omkring 60% sandsynlighed for, at Trump vinder præsidentvalget i november, mens Biden har 30% sandsynlighed på nuværende tidspunkt. Alt kan ændre sig de kommende måneder, men investorerne er begyndt at positionere sig efter den live debat mellem de to kandidater.

Investeringer inden for alternative energiformer kom under pres, mens investeringer i olie og fængselsaktier steg i slutningen af ugen, da disse sektorer forventes at få mere opmærksomhed, hvis Trump vinder. Renterne steg en smule, da Trumps politik er mere inflationær end Bidens.

Fed har gennemført stresstest på mange store banker i USA i sidste uge, og alle de store banker bestod testen. På papiret kan de tåle faldende økonomisk vækst, stigende arbejdsløshed og faldende aktiekurser. Fed vil dog aldrig fortælle hele sandheden om banksystemet, da det kan skabe panik og gøre situationen markant værre. Fed-formanden sagde også, at alt var ok i 2008, dagen før Lehman Brothers gik konkurs og trak resten af markedet ned. Fed lavede også stresstest på banksystemet i februar 2023 og mente, at alt var ok, men vi oplevede bankkrak i marts 2023.

Vi får stadig en del økonomiske nøgletal fra EU, Kina og USA i løbet af ugen, som indikerer faldende økonomisk vækst. Herunder er nogle af de vigtigste økonomiske nøgletal, som har betydning for udviklingen af aktiemarkedet.

Økonomiske Nøgletal:

Europa:

Consumer Confidence i juni 2024 i EU blev målt til minus 14%. Markedet havde forventet en stigning fra minus 14,3% til 2,7%.

Industrial sentiment i juni 2024 i EU faldt fra minus 9,9% til minus 10,1%. Markedet havde forventet et fald til minus 10,6%.

USA:

Antallet af ansøgere til dagpenge faldt fra 239.000 til 233.000 i sidste uge. Markedet havde forventet uændret til 239.000.

Antallet af permanente arbejdsløse steg fra 1.821.000 til 1.839.000, mens markedet havde forventet en stigning til 1.830.000.

New Home Sales i maj 2024 faldt fra 2% til minus 11,3%. Markedet havde forventet en stigning til 2,9%.

Den endelige GDP-vækst QoQ i Q1-24 i USA faldt fra 3,4% til 1,4%. Markedet havde forventet et fald til 1,3%.

The Personal Consumption Expenditures (PCE) YoY i maj 2024 faldt fra 2,8% til 2,6%. Markedet havde forventet en stigning til 2,7%.

PCE MoM i maj 2024 i USA faldt fra 0,3% til 0,0%, men markedet havde forventet et fald fra 0,3% til 0,1%.

Fed bruger PCE og Core PCE-målinger til deres vurdering af inflationen og deres ledende rente. PCE inkluderer alle forbrugsvarer, som forbrugerne køber, mens Core PCE ekskluderer fødevarer og energi, da disse er mere volatile i forhold til andre parametre i CPI.

Indeksudvikling Uge 26:

OMXC25: -0,92%

DAX: +0,4%

S&P 500: -0,04%

Nasdaq 100: -0,09%

Virksomheder med Markant Kursudvikling

OMXC25:

Zealand Pharma: +16,29% efter bedre end forventet data fra fase 1 for Amylin Analog medicin mod svær overvægt.

Bavarian Nordic: +10,85% efter udbrud af Mpox i Centralafrika. 9000 personer fordelt på 7 lande i Afrika blev smittet med Mpox, og 400 dødsfald er blevet registreret.

Mærsk: +6%

Vestas: -9,2%

ISS: -6,5%

Ørsted: -5,2%

GN Store Nord: -5,18%

S&P 500:

Tesla: +8,3%

UNH: +5,53%

XOM: +3,94%

NKE: -22,4%

Qualcomm: -6,28%

Micron (MU): -5,74%

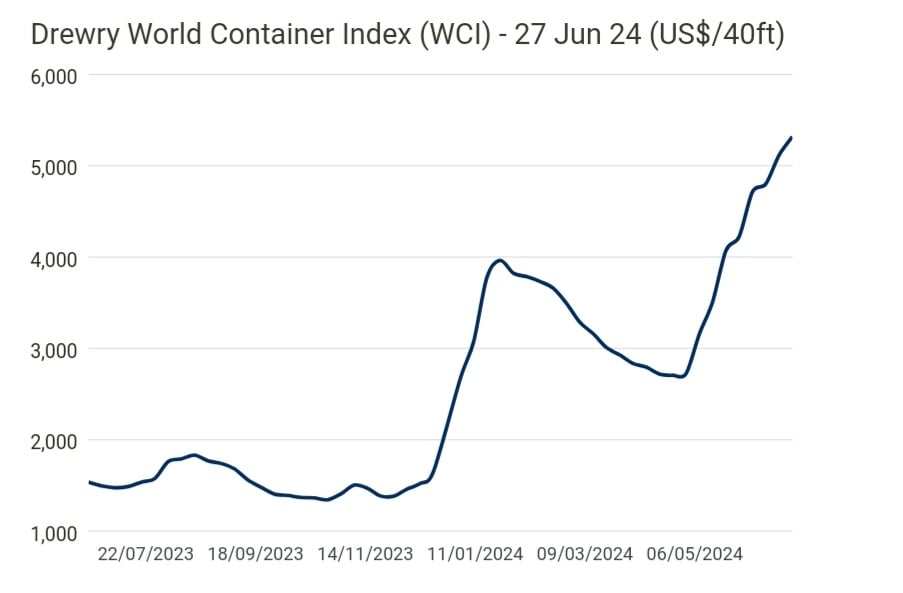

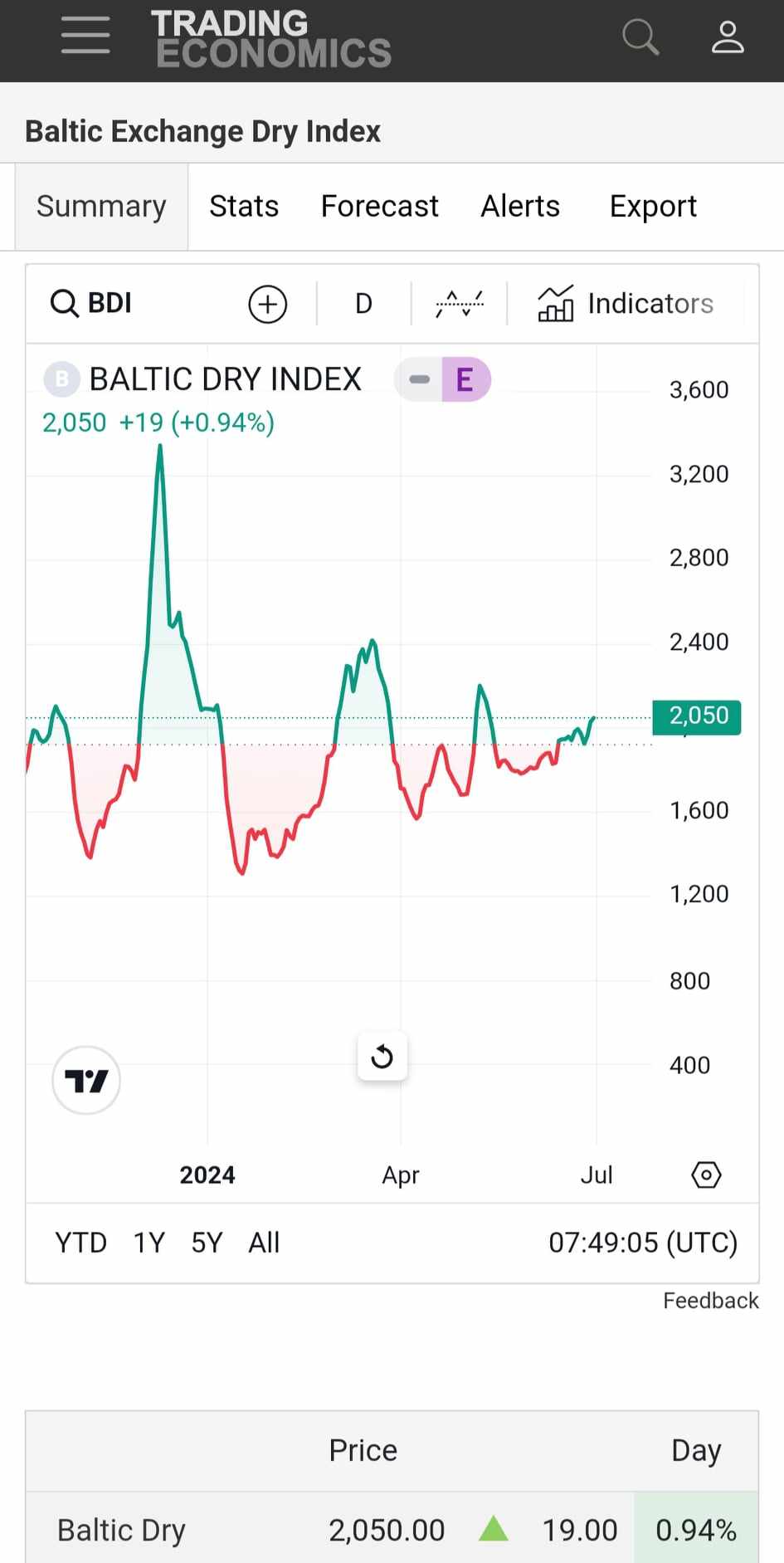

Fragtrater:

Containerfragtrater steg med 4% i løbet af ugen til $5.318 per 40FT. World Container Index (WCI) er stadig 256% højere sammenlignet med sidste år og 274% højere end den gennemsnitlige pris i 2019 på omkring $1.420 per 40FT. Tørlastraterne (DBI) steg med 12,9% til $2.050 i løbet af en måned. DBI er steget i tre uger i træk.

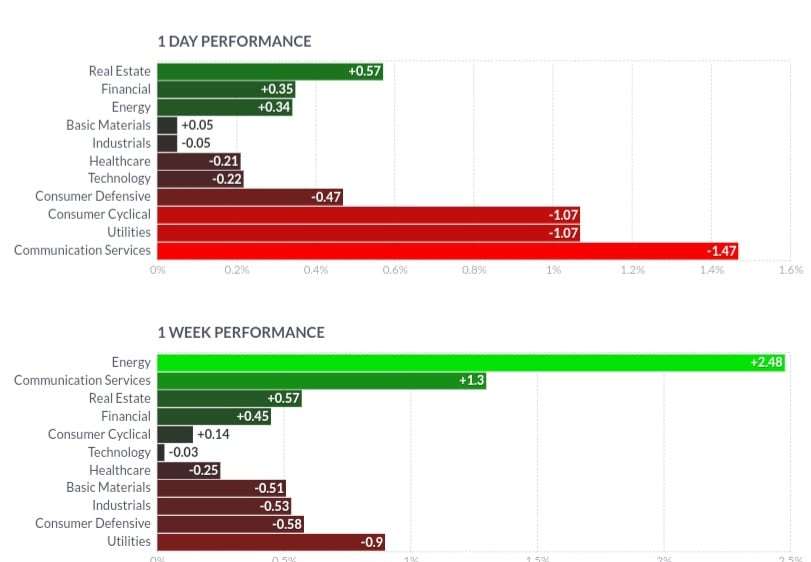

Sektorrotation:

Risikovilligheden faldt i løbet af ugen, og investorerne købte op i ejendom, banksektoren, energisektoren, medicinalvirksomheder, stabilt forbrug og reducerede deres eksponering mod teknologivirksomheder og kommunikationsbranchen.

OMXC25:

Indekset ligger stadig i en opadgående trendkanal på mellem og lang sigt, men kursen er kommet under 20SMA på dags chart efter et markant fald i løbet af de sidste par uger. Kursen ramte 50SMA på dags chart, men sælgerne kunne ikke presse kursen under 50SMA. En lukning under 50SMA vil aktivere algoritmerne og tiltrække flere sælgere på banen, hvilket kan presse kursen yderligere ned til næste støtte niveauet omkring 1850-1900 DKK. Alle de tekniske indikatorer (RSI, MACD og Money Flow) er nedadgående, hvilket indikerer, at sælgerne er ved at overtage markedet, og køberne har trukket sig tilbage.

S&P 500:

Kursen er kommet over både 20SMA, 50SMA og 200SMA på dags chart og ligger på all-time high (ATH) efter en markant stigning de sidste par uger. Man skal være lang i markedet, så længe kursen ligger over 20SMA på kort sigt og over 50SMA på mellemlang sigt. Teknologivirksomheder, som vægter omkring 40% af indekset, har trukket hele markedet ned, mens energisektoren, medicinalvirksomheder og stabilt forbrug har trukket indekset op. Investorerne sendte Nike-aktien ned med 22% efter et dårligere end forventet regnskab og Outlook for fremtiden.

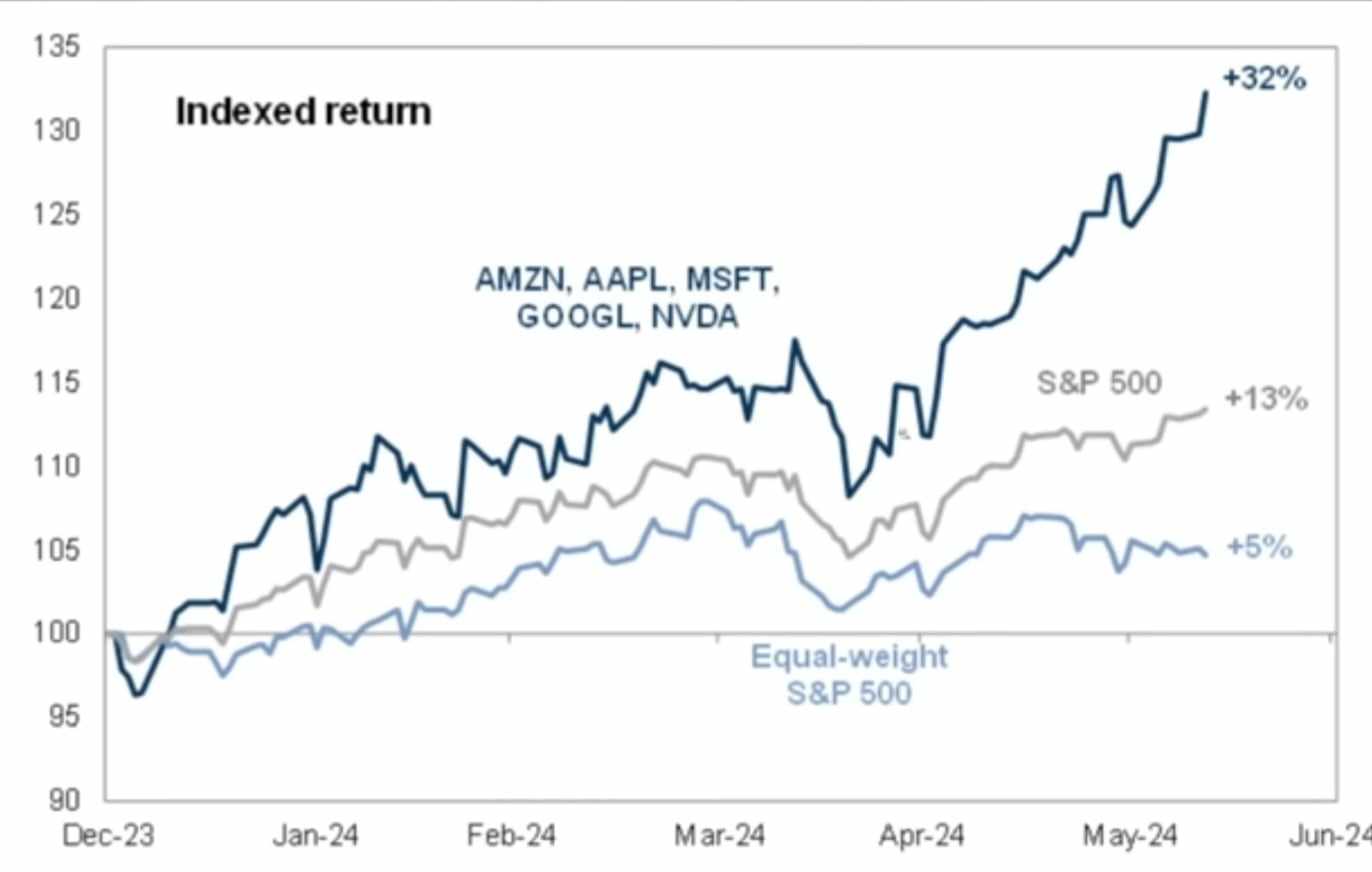

Der er kun få aktier i USA (Nvidia, Microsoft, Apple og Amazon) og få aktier i DK (Novo Nordisk, Zealand Pharma og Topdanmark), der har trukket indekset op, mens kursen på mange af virksomhederne i S&P 500 og C25 ligger under deres 20SMA, 50SMA og 200SMA, selvom de store indeks ligger tæt ved ATH.

Konklusion:

Inflationen var lavere end forventet, hvilket er en positiv nyhed for forbrugerne og aktiemarkedet, da dette kan give anledning til, at Fed sænker renten i august/september 2024. Resultatet af præsidentvalget i USA vil have betydning for udviklingen på aktiemarkedet, da Biden og Trump har forskellige holdninger til økonomien, og deres beslutninger kan have en positiv eller negativ effekt på nogle sektorer.

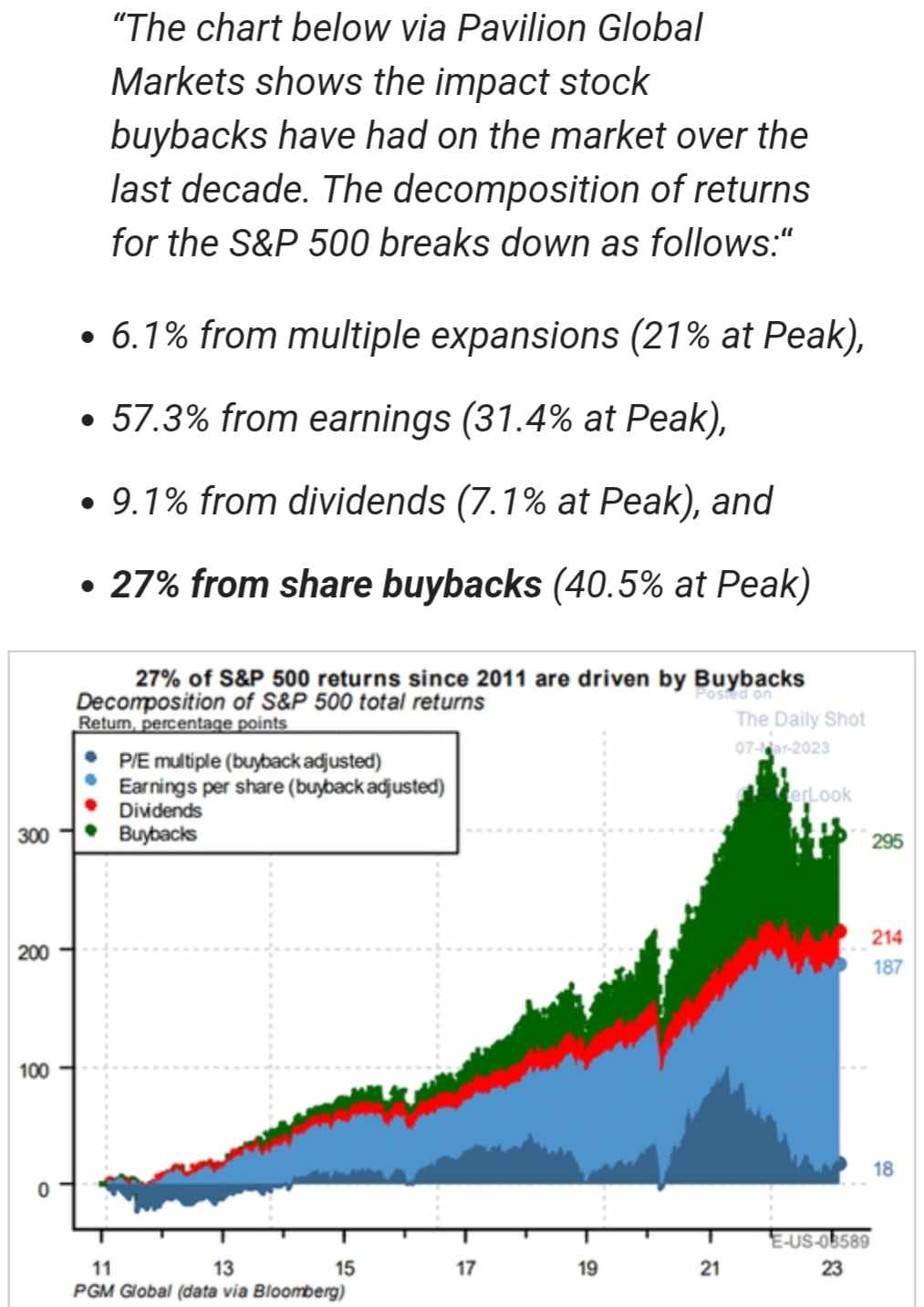

Lukkewindowet for aktietilbagekøbsprogrammer er startet igen, og de fleste virksomheder i USA kan ikke købe deres egne aktier de kommende uger/måneder, hvilket vil have en meget negativ effekt på aktiemarkedet, da aktietilbagekøbsprogrammer står for 27% af stigningen i markedet. Virksomhederne er store spillere i markedet og er ligeglade med kursen. Vi forventer faldende aktiekurser i næste uge og de kommende uger, da markedet er overkøbt baseret på de fundamentale og tekniske indikatorer, og der er lukkewindow for aktietilbagekøbsprogrammer.

Du er altid velkommen til at stille spørgsmål via kommentarfeltet, og vi vil gøre vores bedste for at komme med vores kvalificerede bud.

Du kan også tilmelde dig vores nyhedsbrev gratis på forsiden af vores hjemmeside www.fiboinvest.dk.

Du kan få adgang til vores specifikke analyser og anbefalinger via vores Premium og Plus medlemskabet.

Med venlig hilsen

Fibo Invest

Kilder:

Ordbetydninger:

Simple moving average (SMA): Summen af alle de tidligere lukkekurser over en tidsperiode og dividerer med resultatet af antallet af kurser, brugt i udregningen. De mest sete og brugte SMA er, 200SMA, 50SMA og 20SMA, som kan bruges til finde trends og støtte-/modstandsniveauer i aktien. 200SMA er den stærkeste/vigtigste af de tre, idet en lukkekurs under 200SMA indikerer, at de professionelle investorer har mistet interessen for selskabet, og at aktien med stor sandsynlighed vil fortsætte nedad. 200SMA vil typisk blive den langsigtede modstand i aktiekursen.

200SMA= Den sorte kurve

50SMA=Den røde kurve

20SMA= Den grønne kurve

Relative Strength Index (RSI): RSI er et mål for, hvor godt en aktie har udviklet sig, målt op imod sig selv. Tallet beregnes ved at se på styrken i opgangsdagene i forhold til styrken i nedgangsdagene over en bestemt periode. Resultatet af beregningen tildeles en værdi mellem 0 og 100. RSI>70 højt positivt momentum, og aktien er overkøbt. RSI<30 højt negativt momentum, og aktien er oversolgt.

En aktie, som er steget meget på kort tid, vil have en høj RSI. Tilsvarende vil en aktie, som er faldet meget på kort tid, have en lav RSI. RSI bruges både som en indikator for, om en aktie er oversolgt eller overkøbt, og om den har positivt eller negativt momentum.

Glidende gennemsnit konvergens(MACD): Når MACD er positiv, signalerer det, at det kortsigtede glidende gennemsnit ligger over det langsigtede glidende gennemsnit, og forudsiger et momentum, der ligger opad, og omvendt. Man skal købe aktier, når MACD er over nul og opadgående og sælge aktierne, når det kortsigtede glidende gennemsnit krydser det langsigtede glidende gennemsnit oppefra og på vej nedad, og når MACD er nedadgående.

Price -to Earning(P/E) =Market value per share/Earnings per share

Jo lavere PE desto bedre.

Earning per Share (EPS)=Net Income − Preferred Dividends/ Share Outstanding

Jo højere EPS desto bedre.

P/S Ratio= MVS/ SPS

hvor

PMVS=Market Value per Share

SPS=Sales per Share

Jo lavere P/S ratio desto bedre.